Negociação de Derivados com a FP Markets

A história dos derivados remonta a centenas de anos mas foi apenas nos anos 80 que se tornaram uma parte proeminente das negociações globais. O catalisador de um aumento rápido da sua popularidade enquanto instrumento financeiro foi um período de desregulamentação financeira. Impulsionado por derivados de taxa de juros de OTC, o mercado de derivados tem vindo a ascender até se tornar o mercado financeiro mais negociado no mundo com base em volumes diários.

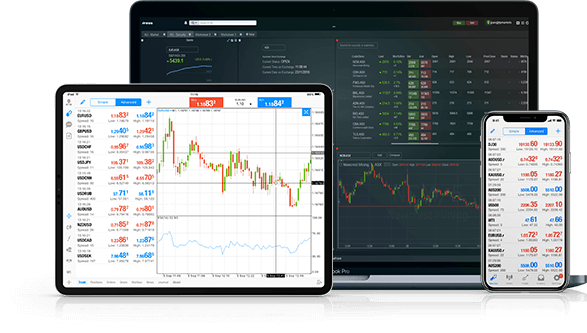

Um avanço na tecnologia facilitou também significativamente o acesso a estes mercados para os comerciantes e investidores. Enquanto corretora online, a FP Markets oferece +10,000 de instrumentos transacionáveis através de plataformas de negociação avançadas como MetaTrader 4, MetaTrader 5 e Iress.

O que é a Negociação de Derivados?

Uma negociação de derivados entre diversas partes com base no valor subjacente de um ativo financeiro. Os ativos subjacentes a partir dos quais há a derivação de um valor incluem uma ampla variedade de instrumentos financeiros tais como moedas, ações, commodities, índices, contratos de futuros, contratos de opções e capitais.

A negociação de derivados é única, uma vez que as partes envolvidas especulam sobre as oscilações de preços de um ativo subjacente sem que sejam os seus proprietários. Além disso, este tipo de negociação permite aos comerciantes que tomem posições tanto longas como curtas no que diz respeito ao preço de um ativo subjacente. Isto traz benefícios para os comerciantes, pessoas de negócios e até para os governos em eventual hedging contra uma posição atual que já possam já ter.

The market participants can be broken

up into four main categories which is

reflected by their reason to trade:

Hedging

Ao mesmo tempo que os derivados permitem negociações tanto em subidas como em quedas nas oscilações de preços, são frequentemente utilizados para propósitos de hedging. Uma vez que o seu valor está ligado ao preço do ativo subjacente, os participantes do mercado têm a capacidade de cobrir os riscos de um ativo em específico. Muitas grandes corporações utilizam o hedging como estratégia de gestão de riscos para minimizar exposições de risco financeiro.

Especuladores

Este grupo tenta criar lucro com previsões precisas da alteração no preço futuro de um instrumento ou ativo financeiros. Realizam análises de mercado para identificar oportunidades de negócio e aplicar estratégias de negócio na tentativa de extrair lucro.

Arbitragem

É o processo de extração de lucro através da exploração de pequenas diferenças nos preços de ativos idênticos em dois ou mais mercados. Com uma quantia vasta de mercados financeiros, os arbitradores podem capitalizar sobre os diversos preços oferecidos por vários participantes do mercado.

Negociação de Margem

Um dos benefícios da negociação de derivados é que os investidores podem ganhar uma maior exposição no mercado do que os fundos que têm disponíveis na sua conta comercial. Dependendo do nível de incentivo oferecido, os comerciantes podem tomar posições ao investir apenas com a margem requerida. Em conjunto com os especuladores e os arbitradores, os comerciantes de margem são considerados essenciais para mercados de capital, uma vez que fornecem liquidez.

Como Negociar Derivados?

Mercado de Balcão [Over-the-counter (OTC)]

Este contrato financeiro não é um negócio através de uma transação em que os termos sejam especificamente focados no atendimento às necessidades de cada uma das partes interessadas. Não existem termos ou regulamentos padrão que devem ser cumpridos.

Bolsa Regulamentada

Tal como o nome sugere, os derivados negociados por transações são contratos que são listados e negociados sob a forma de bolsa regulamentada. Têm vindo a tornar-se cada vez mais populares uma vez que os requisitos regulamentares eliminam o risco predefinido de derivados OTC. Isto tem também o apoio de um conjunto de termos padronizados e níveis mais altos de liquidez. As maiores transações de futuros incluem as bolsas Chicago Mercantile Exchange (CME), New York Mercantile Exchange (NYME) e National Stock Exchange of India (NSE).

Contratos de Câmbio

Em vez de adquirir fisicamente um instrumento financeiro ou um ativo tal como uma commodty, duas partes que executam uma transação de contrato pela diferença de preço. A diferença de preço é determinada pelo tempo de abertura da posição até ao seu fecho. Com contratos de câmbio, o preço será sempre idêntico ao de um título subjacente. São um produto derivado extremamente popular com este tipo de negociação, uma vez que são conduzidos através de corretoras online, como a FP Markets. Fornecemos uma variedade de serviços financeiros incluindo a negociação alavancada - um dos maiores benefícios desta classe de ativos.

Benefícios da Negociação por Contratos de Câmbio

Oferta do Produto

Sendo que os contratos de câmbio são um espelho do preço de um mercado subjacente, os comerciantes podem aceder a uma ampla variedade de classes de ativos. A FP Markets oferece +10,000 de instrumentos negociáveis, incluindo forex, ações, commodities, índices de mercado de capitais e moedas digitais. A negociação está disponível em plataformas comerciais avançadas que apresentam preços em tempo real e um conjunto de ferramentas de análise técnica e fundamental.

Negociação alavancada

Gostaria de poder abrir uma posição avaliada em $10,000 com menos de 5% do valor total? Isso é possível com negociação alavancada com o índice de alavancagem máximo disponível sendo 30:1. O índice de alavancagem varia entre os Tipos de Conta e o instrumento negociado. Por exemplo, a alavancagem nos principais pares de moedas é maior do que as moedas digitais.

Contrato de Futuro para Compra ou para Venda

Esta é uma das características únicas da negociação por contratos de câmbio. Ao contrário da maioria dos instrumentos financeiros, os comerciantes podem capitalizar sobre a volatilidade do mercado beneficiando tanto do aumento como da descida de preços. Esta flexibilidade permite aos comerciantes abrir uma curta posição e vender eficazmente o corrente de um ativo subjacente. Isto difere da maioria dos outros instrumentos que apenas permitem que abra uma posição longa.

Estratégias de Gestão de Riscos

O hedgning é um famoso Gestão de Risco estratégia. A capacidade de abertura de uma posição curta pode ser utilizada para mitigar a exposição de risco numa posição atual que o comerciante já possua. Num cenário em que alguém tem em sua posse uma quantidade substancial de ouro físico, mas espera que o seu valor decresça, em vez de vender o ativo físico, eles poderiam abrir uma posição curta utilizando um contrato de câmbio para ouro. Isto iria reduzir o risco e permitir que beneficiassem de uma eventual queda de preços. Além disso, por se tratar de um produto alavancado, precisariam apenas de uma fração do valor total da posição para fazê-lo.

Different Types

of Derivatives

Traders and investors alike can access various

types of derivatives. Whether offered

over-the-counter or on a regulated exchange,

the value of derivative products is directly

affected by the financial performance of the

underlying asset. Some of the most popular

derivatives contracts are:

Contratos de Câmbio

São um contrato entre duas partes que executam uma transação a diferença de preço de um ativo subjacente. Ao contrário de outros derivados, não existe um prazo de vencimento fixo com investidores capazes de adquirir (contrato de futuro para compra) se esperam um preço mais elevado no futuro ou vender (contrato futuro para venda) se a valorização sugere que o ativo irá perder valor. Corretoras forex, como a FP Markets, oferecem contratos de câmbio com uma variedade de instrumentos financeiros que incluem Ações, Metais, Commodities, Índices, e Moedas Digitais.

Contratos a Termo e Contratos de Futuro

Os contratos a termo e contratos de futuro, que evoluíram do primeiro, partilham características semelhantes. Eles envolvem duas partes que concordam em negociar um ativo em uma data futura definida com o valor do ativo subjacente acordada hoje. A característica distinta da negociação de futuros é que os contratos são padronizados e sujeitos à liquidação diária.

Opções

Fornecer ao comprador o direito, mas não a obrigação, de adquirir ou vender o ativo em negociação a um preço predeterminado. O direito à venda é uma opção de venda, enquanto que a opção de aquisição de um ativo é referida como uma opção de compra. Dependendo dos termos ou das transações em negociação, a opção pode ser executada durante ou antes da data de vencimento.

Swaps

São uma forma única de derivados em que duas partes fazem intercâmbio de fluxo de caixa ou outras variedades associadas a instrumentos financeiros. Os tipos de swap [permutas] mais populares são o swap de taxas de juros, swap cambial e swap de commodities.

Swaps de Commodities: São as trocas mais populares e geralmente envolvem grandes corporações que buscam fixar custos por um longo período de tempo. Da mesma forma, os produtores ficam felizes em garantir um preço predeterminado para sua produção, a fim de se proteger contra a queda dos preços das commodities.

Swaps de Taxa de Juros: Isso envolve duas partes que trocam taxas de juros alternadas ao empréstimo que possuem e o restante dos seus passivos. Por exemplo, alguém com um empréstimo de taxa fixa e taxa de juros variável sobre o restante da sua dívida pode escolher comprar um swap de taxa de juros para uma taxa de juros variável. O oposto aconteceria se a taxa de juros do empréstimo fosse variável.

Derivados

Exemplo de trading

Os contratos de futuros são uma forma fácil de explicar como funcionam os derivados. Os participantes do setor do café costumam utilizar os futuros para se proteger contra movimentos adversos de preços. O café pode ser adquirido no mercado à vista, onde ocorre a troca física do café, ou no mercado futuro.

Neste último, um barista pode concordar em adquirir uma determinada quantidade de café no futuro a um preço específico, independentemente da taxa no mercado do café na altura da colheita ou entrega. Assumindo que o preço do café é $100 hoje, um barista pode escolher bloquear um preço futuro de $110 durante um período de 5 anos. A margem de $10 é, em muitos casos, um preço pequeno a pagar para garantir um preço futuro protegido contra as subidas de preço significativas que ocorrem com o passar do tempo.

Os benefícios de futuros podem ser vistos por toda a economia. As transações de derivados por meio de bolsas de valores e contrapartes apoiam a economia nacional e são um meio organizado para que as empresas se protejam contra a volatilidade dos preços. Permitem também permitem que grandes corporações ofereçam aos consumidores produtos e serviços a preços estáveis e mais duradouros.

Ocorre algo semelhante no mercado forex em que grandes instituições financeiras compram e vendem moedas para se salvaguardar contra as taxas de câmbio.

Negociação de Derivados

e Alavancagem

Um dos maiores benefícios da negociação de derivados é que em muitos casos os comerciantes têm a possibilidade de utilizar a alavancagem para tomar uma posição sobre um instrumento financeiro por uma fração do custo de um ativo subjacente. A proporção entre a quantia de dinheiro na sua conta comercial e a quantia que tem possibilidade de usar para negociar é conhecida como alavancagem.

Por exemplo, um comerciante tem uma proporção de alavancagem de 30:1. Isto significa que tem apenas de ter 3,33% da quantia total do valor (margem) para executar o negócio. Vamos assumir que o valor de 1 contrato de petróleo bruto é $200 e um comerciante quer comprar 50 contratos com um valor total de $10,000. Ao utilizar a proporção de alavancagem de 30:1, iria apenas precisar de 3,33% do valor total para concluir o negócio (3% x $10,000). Como resultado, o comerciante teria a possibilidade de adquirir 50 contratos de Petróleo Bruto depositando apenas a margem de $333,33 requerida na sua conta comercial.

Perguntas Frequentes sobre Negociação de Derivados

A negociação de derivados pode ser rentável, mas depende dos propósitos da negociação. Com relação à arbitragem, os comerciantes procuram extrair lucro explorando pequenas diferenças no preço de ativos idênticos em dois ou mais mercados. Em contraste, se os derivados estão a ser utilizados para fins de hedge, o objetivo não é obter lucro. Em vez disso, é para compensar um ganho semelhante ou salvaguarda contra potenciais oscilações de preços futuras.

A forma masi fácil de começar a negociar derivados é uma corretora regulamentada como a FP Markets:

Abrir uma conta Conta Real ou aprender a negociar com a utilização de Conta demo

Faça um depósito com uma variedade de opções de financiamento

Começar a negociar

Investir em derivados pode ser gratificante, mas como qualquer decisão financeira, as partes envolvidas devem estar cientes de todos os riscos associados. Mais importante ainda, um investidor deve compreender o propósito da negociação de derivados. Podem ser incluídos como parte de uma estratégia de diversificação de portfólio ou para especular sobre o preço de um instrumento financeiro. A análise do valor do ativo subjacente deve ser efetuada, incluindo as suas oscilações de preço e quaisquer notícias económicas que possam afetá-lo.

A principal diferença entre derivados e capital próprio está na forma como o seu valor é derivado e na razão pela qual são negociados. O capital deriva o seu valor em condições de mercado, como procura e oferta, juntamente com notícias relativas à empresa, à economia ou a outros eventos. Por outro lado, o valor dos derivados é afetado por outros instrumentos financeiros, como títulos, moedas, commodities e capital, como ações. O principal objetivo de investir em capital é obter lucro, enquanto os derivados podem ser usados como parte de uma estratégia de hedge para mitigar o risco.

Acesso a mais de 10.000 instrumentos financeiros

Acesso a mais de 10.000 instrumentos financeiros Abra e feche posições automaticamente

Abra e feche posições automaticamente Notícias e calendário econômico

Notícias e calendário econômico Indicadores técnicos e gráficos

Indicadores técnicos e gráficos Muitas outras ferramentas incluídas

Muitas outras ferramentas incluídas

Ao fornecer o seu e-mail, concorda com a política de privacidade da FP Markets e com receber materiais de marketing futuros da FP Markets. Pode cancelar a sua inscrição em qualquer momento.

Source - database | Page ID - 1602