تداول المشتقات مع FP Markets

يعود تاريخ المشتقات إلى آلاف السنين لكنها لم تصبح جزء بارز من التداول العالمي حتى الثمانينيات. كانت فترة إلغاء القيود المالية حافز لتحقيق انتشار سريع كأداة مالية. صعد سوق المشتقات ليصبح أكثر الأسواق المالية تداولا في العالم على أساس معدل التداول اليومي وذلك مدفوع بمشتقات سعر الفائدة خارج البورصة.

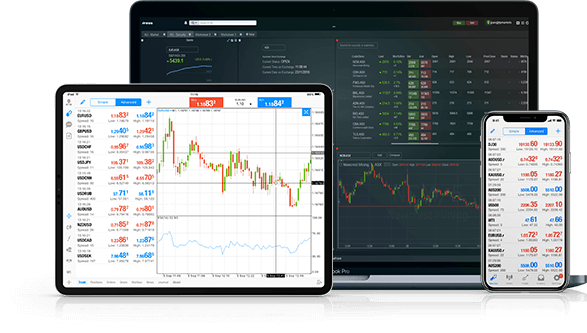

كما ساعد التقدم التكنولوجي على تسهيل الوصول إلى هذه الأسواق بشكل كبير للمتداولين والمستثمرين. تقدم FP Markets بصفتها وسيط عبر الإنترنت أكثر من 10000 أداة قابلة للتداول من خلال منصات تداول متقدمة مثل MetaTrader 4 و MetaTrader 5 و Iress.

ما هو تداول المشتقات؟

تداول المشتقات هو عبارة عن عقد مُبرم بين عدة أطراف على أساس القيمة الأساسية للأصل المالي. تشمل الأصول الأساسية التي يتم اشتقاق القيمة منها مجموعة واسعة من الأدوات المالية مثل العملات والأسهم والسلع والمؤشرات والعقود الآجلة وعقود الخيارات والأسهم.

يُعتبر تداول المشتقات أمر فريد حيث تضارب الأطراف المشاركة على تحركات الأسعار الآجلة للأصل الأساسي دون أن تمتلكه بشكل فعلي. بالإضافة إلى ذلك يساعد هذا النوع من التداول المتداولين على الشراء والبيع فيما يتعلق بسعر الأصل الأساسي. هذا يفيد المتداولين والشركات وحتى الحكومات التي قد تقوم بالتغطية والتحوط ضد موضع حالي قد يكون لديهم بالفعل.

The market participants can be broken

up into four main categories which is

reflected by their reason to trade:

المتحوطين

بما أن المشتقات تسمح بالتداول في كل من تقلبات الأسعار المرتفعة والمنخفضة ، فيتم غالبًا استخدامها لأغراض التحوط. وبما أن قيمتها ترتبط بسعر الأصل الأساسي ، يمكن للمشاركين في السوق التحوط ضد مخاطر أصل معين. تستخدم العديد من الشركات الكبيرة التحوط كاستراتيجية لإدارة المخاطر من أجل تقليل التعرض للمخاطر المالية.

المضاربين

تحاول هذه المجموعة أن تجني أرباح عن طريق التنبؤ بدقة بالتغير في السعر الآجل للأداة المالية أو الأصل. وتقوم بتحليل السوق لتحديد فرص التداول واستخدام استراتيجيات التداول في محاولة لجني الأرباح.

المراجحين

هي عبارة عن عملية لجني الأرباح عن طريق استغلال الفروق الضئيلة في تسعير الأصول المتماثلة في سوقين أو أكثر. يمكن للمراجحين أن يستفيدوا من الأسعار المختلفة التي يقدمها مختلف المشاركين في السوق حيث يتوفر عدد هائل من الأسواق المالية.

المتداولون على

المكشوف

تتمثل إحدى فوائد تداول المشتقات في أنه يمكن للمستثمرين أن يتعرضوا للسوق بدرجة أكبر من الأموال التي لديهم في حساب التداول الخاص بهم. وحسب مستوى الرافعة المالية المقدم ، يمكن للمتداولين القيام بالبيع والشراء عن طريق استثمار الهامش المطلوب فقط. يكتسب المتداولين على المكشوف والمضاربين والمراجعين أهمية لأسواق رأس المال لأنهم يوفرون السيولة.

كيف يتم تداول المشتقات؟

التداول خارج البوصة

هو عبارة عن عقد مالي لا يتم تداوله في البورصة بشروطه التي تم وضعها خصيصًا لتلبية احتياجات كل طرف آخر. لا توجد شروط أو لوائح موحدة يجب الالتزام بها.

البورصة المرخصة

المشتقات المتداولة في البورصة كما يوحي اسمها هي عبارة عن عقود يتم إدراجها وتداولها في بورصة منظمة. ولقد أصبحت شائعة بشكل متزايد حيث أن المتطلبات التنظيمية تقضي على مخاطر التخلف عن السداد لمشتقات التداول الخارجي. وقد ساعد على ذلك مجموعة من الشروط الموحدة ومستويات أعلى من السيولة. تشمل أكبر بورصات العقود الآجلة بورصة شيكاغو التجارية وبورصة نيويورك التجارية والبورصة الوطنية الهندية.

عقود الصرف

يقوم طرفان بتداول العقد مقابل فرق السعر بدلاً من شراء أداة مالية أو أصل مثل سلعة بشكل فعلي. يتم تحديد فرق السعر من وقت فتح عمليات البيع والشراء حتى غلقها. سيعكس السعر دائمًا سعر الورقة المالية الأساسية باستخدام عقود الصرف. تُعتبر منتج مشتق شائع للغاية مع هذا النوع من التداول الذي يتم عبر وسطاء عبر الإنترنت مثل FP Markets. نقدم مجموعة من الخدمات المالية بما في ذلك التداول بالرافعة المالية - وهي إحدى الفوائد الرئيسية لمثل هذه الفئة من الأصول.

فوائد تداول عقود الصرف

عرض المنتج

بما أن عقود الصرف تعكس سعر السوق الأساسي ، يتمكن المتداولين من الحصول على مجموعة واسعة من فئات الأصول. تقدم FP Markets أكثر من 10,000 أداة قابلة للتداول بما في ذلك العملات الأجنبية والأسهم والسلع ومؤشرات سوق الأسهم والعملات الرقمية. يتوفر التداول على منصات تداول متقدمة حيث تتميز بالتسعير في الوقت الفعلي ومجموعة من أدوات التحليل الأساسية والفنية.

التداول بالرافعة المالية

هل ترغب في أن تكون قادرًا على فتح مركز بقيمة 10،000 دولار بأقل من 5٪ من إجمالي المبلغ؟ هذا ممكن مع التداول بالرافعة المالية مع الحد الأقصى لنسبة الرافعة المالية المتاحة وهي 30: 1. تختلف نسبة الرافعة المالية عبر التداول والأداة التي يتم تداولها. على سبيل المثال ، تكون الرافعة المالية على أزواج العملات الرئيسية أعلى من العملات الرقمية.

الشراء أو البيع

تُعتبر هذه إحدى الميزات الفريدة لتداول عقود الصرف. يمكن للمتداولين أن يستفيدوا من تقلبات السوق عن طريق الاستفادة من ارتفاع الأسعار وهبوطها وذلك على عكس معظم الأدوات المالية الأخرى. تساعد هذه المرونة المتداولين على فتح صفقات بيع وشراء الأصل الأساسي المتداول بشكل فعال. يختلف هذا عن معظم الأدوات المالية الأخرى التي تسمح لك فقط بفتح موضع شراء.

استراتيجيات إدارة المخاطر

التحوط يعتبر من إستراتيجيات إدارة المخاطر الشائعة . يمكن استخدام القدرة على فتح صفقة بيع للتخفيف من التعرض للمخاطر في الصفقة الحالية التي يحتفظ بها المتداول بالفعل. افترض أن هناك شخص يحتفظ بكمية كبيرة من الذهب الفعلي لكنه يتوقع أن تنخفض قيمته. بدلاً من أن يقوم ببيع الذهب الفعلي، يمكنه فتح مركز بيع باستخدام عقد صرف للذهب حيث يمكن أن يخفف من المخاطر ويساعدهم على الاستفادة من الانخفاض المحتمل للأسعار. بالإضافة إلى ذلك ، بما أنه منتج ذو رافعة مالية ، فسيحتاج فقط إلى جزء بسيط من القيمة الإجمالية للصفقة للقيام بذلك.

Different Types

of Derivatives

Traders and investors alike can access various

types of derivatives. Whether offered

over-the-counter or on a regulated exchange,

the value of derivative products is directly

affected by the financial performance of the

underlying asset. Some of the most popular

derivatives contracts are:

عقود الصرف

هي عبارة عن عقد مُبرم بين طرفين حيث يتداولون فرق سعر الأصل الأساسي. لا يوجد تاريخ انتهاء صلاحية محدد للمستثمرين الذين لديهم القدرة على الشراء إذا كانوا يتوقعون سعر أعلى في المستقبل أو البيع إذا كان تقييمهم يشير إلى أن الأصل سيفقد قيمته وذلك على عكس المشتقات الأخرى. يقدم وسطاء التداول مثل FP Markets عقود صرف في مجموعة من الأدوات المالية بما في ذلك الأسهم, المعادن, السلع, المؤشراتو العملات الرقمية.

العقود الآجلة والعقود المستقبلية

تشترك العقود الآجلة والعقود الآجلة ، التي تطورت عن السابق ، في خصائص مماثلة. وهي تشمل طرفين يتفقان على تداول أصل في تاريخ مستقبلي محدد بقيمة الأصل الأساسي المتفق عليه اليوم. السمة المميزة لتداول العقود الآجلة هي أن العقود موحدة وخاضعة للتسوية اليومية.

الخيارات

تمنح الخيارات المشتري الحق لكن ليس الالتزام بشراء أو بيع الأصل الذي يتم تداوله بسعر محدد سلفًا. حق البيع هو خيار بيع بينما يُشار إلى خيار شراء أصل بخيار الشراء. حسب الشروط أو الصرف الذي يتم تداوله ، يمكن تنفيذ الخيار في تاريخ انتهاء الصلاحية أو قبله.

المقايضات

هي عبارة عن شكل فريد من أشكال المشتقات حيث يتداول طرفان السيولة أو غير ذلك من المتغيرات التي ترتبط بالأدوات المالية. تُعتبر مقايضات أسعار الفائدة ومقايضات العملات ومقايضات السلع أكثر أنواع المقايضات شيوعًا.

مقايضات السلع: تُعتبر المقايضات الأكثر شيوعًا حيث تشمل بشكل عام الشركات الكبيرة التي ترغب في إصلاح التكاليف لفترة طويلة. وبالمثل يرغب المنتجين في ضمان سعر محدد مسبقًا لإنتاجهم من أجل التحوط من انخفاض أسعار السلع الأساسية.

مقايضات أسعار الفائدة: يتضمن ذلك طرفين يتداولان أسعار الفائدة البديلة للقرض الذي لديهم وبقية التزاماتهما. على سبيل المثال ، قد يختار شخص لديه قرض بسعر فائدة ثابت وسعر فائدة متغير على ما تبقى من دينه شراء مقايضة أسعار الفائدة بسعر فائدة متغير.وسيحدث العكس إذا كان سعر الفائدة على القرض متغير.

المشتقات

مثال على التداول

تُعتبر العقود الآجلة طريقة سهلة لشرح كيفية عمل المشتقات. يستخدم المشاركين في صناعة القهوة غالبًا العقود الآجلة للحماية من تحركات الأسعار المعاكسة. يمكن شراء القهوة في سوق نقدي(سوق التسليم الفوري) حيث يتم تبادل القهوة بشكل فعلي أو في سوق العقود الآجلة.

في الحالة الأخيرة ، قد توافق المحمصة على شراء كمية معينة من القهوة في المستقبل بسعر محدد ، بغض النظر عن سعر سوق القهوة في وقت الحصاد أو التسليم. بافتراض أن سعر القهوة هو 100 دولار اليوم ، قد تختار المحمصة تثبيت سعر مستقبلي قدره 110 دولارات لمدة 5 سنوات. يعتبر الهامش البالغ 10 دولارات في كثير من الحالات سعرًا صغيرًا يجب دفعه لتأمين سعر مستقبلي والحماية من الزيادات الكبيرة بمرور الوقت.

يمكن رؤية فوائد العقود الآجلة في جميع أرجاء الاقتصاد. تدعم المعاملات المشتقة عبر البورصات والأطراف الآخرى الاقتصاد الوطني وتُعتبر وسيلة منظمة للشركات للحماية من تقلبات الأسعار. كما أنها تمكن الشركات الكبيرة من تقديم منتجات وخدمات للمستهلكين بأسعار ثابتة تدوم لفترة أطول.

تحدث ممارسة مماثلة في سوق العملات حيث تقوم المؤسسات المالية الكبيرة بشراء وبيع العملات للحماية من أسعار الصرف.

تداول المشتقات

و الرافعة المالية

تتمثل إحدى الفوائد الرئيسية لتداول المشتقات في أنه يمكن للمتداولين في كثير من الحالات أن يستخدموا الرافعة المالية لاتخاذ موضع على أداة مالية بجزء بسيط من تكلفة الأصل الأساسي. الرافعة المالية هي عبارة عن النسبة بين مبلغ المال في حساب التداول الخاص بك والمبلغ الذي يمكنك التداول به.

على سبيل المثال ، لدى المتداول نسبة رافعة تبلغ 30: 1. هذا يعني أنه يحتاج فقط إلى 3.33٪ من المبلغ الإجمالي للقيمة (الهامش) لإجراء التداول. لنفترض أن قيمة عقد واحد من النفط الخام تبلغ 200 دولار وأن المتداول يرغب في شراء 50 عقد بقيمة إجمالية قدرها 10000 دولار. باستخدام نسبة الرافعة المالية 30: 1 ، سيحتاج فقط إلى 3.33٪ من القيمة الإجمالية لإجراء التداول (3٪ × 10000 دولار). ونتيجة لذلك ، سيتمكن المتداول من شراء 50 عقد من النفط الخام عن طريق إيداع الهامش الذي يبلغ 333.33 دولار فقط المطلوب في حساب التداول الخاص به.

الأسئلة الشائعة بشأن تداول المشتقات

يمكن أن يكون تداول المشتقات مربح لكنه يعتمد على أغراض التداول. فيما يخص المراجحة ، يتطلع المتداولون إلى جني الأرباح عن طريق استغلال الفروق الطفيفة في أسعار الأصول المماثلة في سوقين أو أكثر. في المقابل ، إذا تم استخدام المشتقات لأغراض التغطية ، فإن الهدف لن يكون جني الأرباح. بل سيكون تعويض مكاسب مماثلة أو الحماية من تقلبات الأسعار الآجلة المحتملة.

يُعتبر التداول عبر وسيط مرخص مثل FP Markets أسهل طريقة لبدء تداول المشتقات:

قم بفتح حساب حقيقي أو تعلم كيفية التداول باستخدام حساب تجريبي

قم بالإيداع باستخدام مجموعة واسعة من خيارات التمويل

إبدأ التداول

يمكن أن يكون الاستثمار في المشتقات مربح ولكن مثل جميع القرارات المالية ، يجب أن تكون الأطراف المعنية على دراية بأي مخاطر مرتبطة. الأهم من ذلك ، يجب على المستثمر فهم الغرض من تداول المشتقات. يمكن تضمينها كجزء من إستراتيجية تنويع المحفظة أو المضاربة على سعر الأداة المالية. يجب إجراء تحليل لقيمة الأصل الأساسي ، بما في ذلك حركة السعر وأي أخبار اقتصادية قد تؤثر عليه.

يتمثل الاختلاف الرئيسي بين المشتقات والأسهم في كيفية اشتقاق قيمتها وسبب تداولها. تستمد الأسهم قيمتها من ظروف السوق مثل العرض والطلب والأخبار المتعلقة بالشركة أو الاقتصاد أو الأحداث الأخرى. في المقابل ، تتأثر قيمة المشتقات بالأدوات المالية الأخرى مثل السندات والعملات والسلع والقيمة الحالية مثل الأسهم. والغرض الرئيسي من الاستثمار في القيمة الحالية هو جني الأرباح بينما يمكن استخدام المشتقات كجزء من استراتيجية التغطية لتخفيف المخاطر.

من خلال تقديم بريدك الإلكتروني ، فإنك توافق على سياسة خصوصية FP Markets وعلى تلقي مواد تسويقية مستقبلية من FP Markets. يمكنك إلغاء الاشتراك في أي وقت.

Source - cache | Page ID - 1827