Handel kontraktami terminowymi za pośrednictwem FP Markets

Rynek kontraktów terminowych to giełdowy rynek aukcyjny, w ramach którego uczestnicy sprzedają i kupują kontrakty typu futures. Kontrakty takie stanowią pochodne instrumenty finansowe umożliwiające kontrahentom sprzedaż lub kupno aktywów po określonej z góry cenie z określoną datą w przyszłości. Cena określana jest w momencie nabycia kontraktu na podstawie wartości aktywów bazowych. Towary, Waluty i Indeksy należą do najczęściej spotykanych rodzajów aktywów bazowych.

Na czym polega handel kontraktami terminowymi typu futures?

W przeciwieństwie do innych giełd takich jak rynki papierów wartościowych, doba handlowa na rynku kontraktów terminowych trwa przez niemal 24 godziny, 5 dni w tygodniu. CME Group jest jedną z najbardziej renomowanych giełd tego rodzaju na świecie. Obejmuje ona liczne konglomeraty, w tym między innymi Chicago Mercantile Exchange (CME), Chicago Board of Trade (CBOT) i New York Mercantile Exchange (NYME). Poza Stanami Zjednoczonymi, National Stock Exchange of India (NSE) jest globalnym liderem na rynku pod względem liczby dokonywanych transakcji typu futures.

Giełdy te oferują szeroki wybór zbywalnych produktów, w tym opartych na stopach procentowych, indeksach giełdowych, walutach oraz alternatywnych produktów inwestycyjnych związanych z pogodą czy nieruchomościami. Jednym z kluczowych obszarów handlu kontraktami terminowymi są towary giełdowe, zarówno miękkie jak twarde. Twarde towary rynkowe obejmują surowce naturalne takie jak metale szlachetne, ropa naftowa czy gaz ziemny. Z kolei do miękkich towarów zalicza się produkty rolnicze i hodowlane. Wśród miękkich towarów najczęściej uwzględnianych w kontraktach terminowych wymienić można soję, pszenicę, kukurydzę czy kawę.

Czym jest kontrakt terminowy typu futures?

Kontrakt futures stanowi prawną umowę sprzedaży lub kupna określonego towaru giełdowego lub instrumentu finansowego po z góry ustalonej cenie w określonym momencie w przyszłości. Zakup lub sprzedaż może nastąpić przed lub z datą zapadalności określoną w umowie. Kontrakty mogą być nabywane pozagiełdowo (OTC) lub w ramach regulowanych giełd. W następstwie globalnego kryzysu finansowego zwiększyły się wymogi regulacyjne w zakresie kontraktów futures określane przez Commodity Futures Trading Commission (CFTC) i uznawane za globalne standardy regulacyjne.

There are four basic components

to a futures contract:

Aktywa bazowe

Na podstawie tych aktywów określana jest cena/wartość transakcji. Kontrakty futures mogą opierać się na szerokim wachlarzu aktywów, wśród których najczęściej spotykane są towary giełdowe. Należą do nich towary twarde i miękkie ale również bardziej egzotyczne aktywa takie jak pogoda czy nieruchomości.

Ceny

W kontekście kontraktów futures stosowane są różnorodne modele cenowe. Zgodnie z Modelem Kosztów Trzymania Pozycji kontrakt typu futures wyceniany jest na podstawie ceny kasowej (spot price - SP) plus koszt netto ponoszony w związku z trzymaniem pozycji do daty zapadalności kontraktu terminowego.

Nastroje rynkowe mogą sprawić, że wartość godziwa nie musi być tożsama z wartością futures. Zgodnie z Modelem Ekspektatywnym, cena kontraktu futures dla danych aktywów odzwierciedla oczekiwaną cenę tych aktywów w określonym okresie w przyszłości. Handlowcy wykorzystują różnego rodzaju modele w celu oszacowania godziwej ceny, przyczyniając się tym samym do budowania rynku kupujących i sprzedających. W połączeniu z kwestiami popytu i sprzedaży, występowanie alternatywnych prognoz zwiększa poziomy płynności.

Data zapadalności

W treści każdego kontraktu terminowego typu futures wskazana jest z góry określona data zapadalności. Jest to data, z którą handel danym kontraktem zostaje wstrzymany i określona zostaje cena podlegająca zapłacie. Inwestorzy zazwyczaj z wyprzedzeniem planują działania, jakie podjęte zostaną z chwilą zapadalności kontraktu.

Główne

Jest ona jedną z kluczowych cech charakterystycznych handlu pozycjami futures. Inwestorzy mogą w znacznym stopniu zwiększać osiągane przez siebie zyski lub straty dzięki stosowaniu dźwigni w ramach realizowanych transakcji. Oznacza ona, że inwestor musi jedynie zdeponować kwotę odpowiadającą stosownej marży, nie całkowitej wartości danej pozycji. Jeżeli poziom dźwigni wynosi 30:1, kwota marży stanowi zaledwie 3,33% całkowitej wartości pozycji. Handlowcy powinni mieć świadomość, że wymogi w zakresie marży są zależne od wielu czynników, w tym rozmiarów pozycji, doświadczenia danego klienta czy charakteru danego produktu.

Czym są Futures CFD?

Dzięki rozwojowi nowoczesnych technologii pojawiła się nowa metoda udziału w rynkach futures określana jako kontrakty sprzedaży krótkiej (Contracts for Difference - CFD). W przeciwieństwie do kontraktów terminowych sprzedawanych na giełdach, Futures CFD sprzedawane są pozagiełdowo za pośrednictwem sieci brokerskich i innych instytucji finansowych. Jest to możliwe dzięki wykorzystaniu dedykowanych platform internetowych takich jak MetaTrader 4, MetaTrader 5, oraz Iress.

Futures CFD pozwalają inwestorom i spekulantom na generowanie zysków z wahań cenowych niezależnie od ich kierunku. Podobnie jak w przypadku większości innych rynków finansowych, handlowcy mogą otwierać długie pozycje i korzystać ze wzrostu cen. Tym, co wyróżnia CFD jest możliwość obejmowania krótkich pozycji i generowania zysków również ze spadków cen rynkowych. Mogą one również służyć jako metoda asekuracji dla inwestorów pragnących zminimalizować ekspozycję na ryzyko w okresach niestabilności rynku. Duża liczba dostawców płynności i wycena w czasie rzeczywistym sprawiają, że transakcje takie stanowią wartościową opcję dla inwestorów hedgingowych realizujących strategie minimalizacji ryzyka.

Futures CFD mogą również być sprzedawane w godzinach pracy danej giełdy, na której znajduje się odpowiadający im produkt bazowy. Dzięki temu, że aktywa bazowe jako takie nie są sprzedawane, nie ma konieczności dokonywania fizycznych dostaw.

Klasyfikacja handlowców inwestujących w pozycje futures

The participants of the futures market can be broken up into two main categories, hedgers and speculators. The differences in their trading behaviour and reasons for participating are outline below:

Inwestorzy hedgingowi

Traktują uczestnictwo w rynku futures jako element strategii zarządzania ryzykiem nakierowany na minimalizację ekspozycji finansowej związanej z innym aktywem finansowym. Jako, że w tym przypadku wartość powiązana jest z ceną bazowych aktywów, przykładowo towaru giełdowego, inwestorzy mogą zabezpieczać swój majątek poprzez eliminację nieznanych źródeł ryzyka. Duże instytucje finansowe, rolnicy i producenci często korzystają z kontraktów terminowych typu futures w celach asekuracyjnych.

Spekulanci

To typowi inwestorzy starający się wygenerować zysk przewidując przyszłe wahania cenowe. Spekulanci analizują rynki w celu identyfikacji potencjalnych możliwości inwestycyjnych i realizują plany handlowe określające ich zachowania.

Jak rozpocząć handel kontraktami typu futures?

Futures can be traded in a number of different ways. This includes a combination of regulated and unregulated methods. Anyone interested in trading futures should consider the following:

Rynek pozagiełdowy (OTC)

Takie kontrakty sprzedawane są poza giełdami na warunkach uzgadnianych bezpośrednio pomiędzy stronami. Nie występują standardowe warunki transakcji ani ogólnie obowiązujące regulacje. Ponadto, kontrakty tego rodzaju nie mają w zasadzie żadnej płynności.

Regulowany rynek giełdowy

Udział w rynkach regulowanych wymaga pośrednictwa brokera. Wymogi regulacyjne niwelują dużą część ryzyka nierozerwalnie związanego z instrumentami OTC. Efekt ten jest dodatkowo wzmacniany dzięki standaryzacji zasad i wyższym poziomom płynności. Do największych giełd transakcji terminowych należą Chicago Mercantile Exchange (CME), New York Mercantile Exchange (NYME) oraz National Stock Exchange of India (NSE).

kontrakty różnicowe (CFD)

Zamiast fizycznie nabywać instrumenty finansowe czy aktywa takie jak towary giełdowe, dwie strony zawierają kontrakt giełdowy na różnicę cenową. Różnica cenowa obliczana jest pomiędzy momentem otwarcia danej pozycji a momentem jej zamknięcia. W przypadku Indeksy CFD, cena zawsze odzwierciedla wartość aktywów bazowych. CFD to niezwykle popularny instrument pochodny obracany za pośrednictwem brokerów internetowych takich jak FP Markets. Oferujemy szeroki zakres usług finansowych, w tym transakcje lewarowane stanowiące jedną z najważniejszych zalet transakcji CFD.

Jak rozpocząć handel kontraktami typu futures w Internecie?

To pytanie jest najczęściej zadawane przez spekulantów poszukujących alternatywnych źródeł przychodu, nie inwestorów hedgingowych. Inwestorzy tacy mają największy wkład w budowanie płynności na rynku i w największym stopniu korzystają z możliwości oferowanych przez brokerów internetowych. Handel internetowy otworzył nowe możliwości dla spekulantów zapewniając im o wiele lepszy dostęp do informacji rynkowych i cenowych.

Kompleksowe platformy takie jak MetaTrader 4, MetaTrader 5 czy Iress umożliwiają spekulantom budowanie znaczącej obecności rynkowej. Udostępniane w ich ramach funkcje i narzędzia pozwalają na skuteczną identyfikację możliwości inwestycyjnych poprzez przeprowadzanie analiz rynkowych. Dwie najszerzej rozpoznawalne metodologie w tym zakresie to fundamentalna i analizę techniczną.

Analiza Fundamentalna

To metoda pozwalająca na określenie wartości aktywów bazowych poprzez analizę czynników gospodarczych i finansowych mogących wpływać na ich cenę. Choć najczęściej stosowana jest w odniesieniu do akcji, może również być użyteczna w kontekście pozycji typu futures.

Analiza Techniczna

Z kolei analiza techniczna odnosi się wyłącznie do śledzenia wahań cenowych. Analizuje się trendy w celu prognozowania zmian cen w przyszłości, zaś narzędzia handlowe pozwalają na szacunkowe określenie przyszłych punktów zwrotnych. Platformy handlowe udostępniane przez FP Markets obsługują szeroki wachlarz wskaźników technicznych, w tym MACD, Wstęgi Bollingera, Oscylatory i RSI.

Sposoby obrotu indeksami futures

Indeksy futures to rodzaj kontraktów terminowych typu futures wykorzystywanych w odniesieniu do indeksów giełdowych takich jak Dow Jones, NASDAQ 100 czy ASX 200. Uczestnicy uzgadniają sprzedaż indeksu giełdowego po określonej cenie z określoną datą zapadalności. Ponieważ w tym przypadku nie występują fizyczne aktywa bazowe, indeksy futures regulowane są pieniężnie. W związku z tym, mogą one być wyświetlane w inny sposób, przykładowo indeks ASX 200 wyświetlany jest jako AUS 200.

Jeśli planujesz handlować indeksami futures, FP Markets ma wszystko czego potrzebujesz. Oferujemy ponad 10 000 instrumentów zbywalnych, w tym forex i CFD, zapewniamy ultra konkurencyjne spready i błyskawiczną realizację. Szeroki wachlarz dostępnych rodzajów rachunków handlowych pozwoli Ci na wybór struktury brokerskiej najbardziej odpowiadającej Twojemu stylowi inwestowania.

Przykład obrotu kontraktami typu futures

W tym przykładzie posłużymy się indeksem US30 nazywanym również Dow Jones. Załóżmy, że sytuacja US30 przedstawia się następująco:

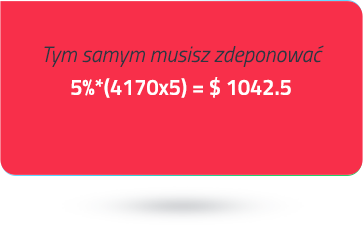

Twoja analiza sugeruje, że cena US30 wzrośnie, więc postanawiasz nabyć 5 kontraktów, zaś twój poziom marży wynosi 5% (dźwignia 1:20). Oznacza to, że musisz zdeponować 5% całkowitej wartości pozycji na swoim rachunku handlowym.

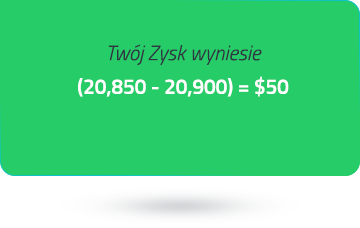

W niedalekiej przyszłości cena zmienia się

na 4180/4182 USD z korzyścią dla Ciebie.

Zamykasz swoją pozycję sprzedając

po bieżącej cenie (zakupu) US30,

czyli 4180 USD

W tym przypadku, cena zmieniła się na Twoją korzyść dając możliwość wygenerowania zysku. Oczywiście ujemna zmiana cenowa oznaczałaby dla Ciebie stratę. Niezależnie od formy transakcji handlowych, uczestnicy rynku powinni opracować plan odzwierciedlający ich indywidualny styl inwestycyjny oraz wdrożyć strategie zarządzania ryzykiem aby monitorować wyniki i ograniczyć ekspozycję na ryzyko.

Handel kontraktami terminowymi typu futures - najczęściej zadawane pytania

Handel kontraktami terminowymi typu futures to szybka i niedroga metoda uczestnictwa w globalnych rynkach finansowych i towarowych. Postęp technologiczny ułatwił spekulantom i osobom prywatnym dostęp do kluczowych informacji pozwalających na przeprowadzanie efektywnych analiz rynkowych. W połączeniu z dostępnością zaawansowanych platform handlowych, umożliwia to handlowcom podejmowanie świadomych decyzji i identyfikację możliwości inwestycyjnych. Ponadto, obrót CFD pozwala na generowanie zysku na wahaniach cenowych bez konieczności posiadania i przechowywania aktywów bazowych.

Do najczęściej sprzedawanych i kupowanych indeksów futures zaliczyć można Dow Jones, S&P 500, NASDAQ, ASX 200, FTSE 100, DAX 30, Euro 50 oraz Hang Seng.

Jednym z głównych powodów, ze względu na które kontrakty typu futures wpływają na inne rynki finansowe jest fakt, że są one wirtualnie aktywne 24 godziny na dobę przez 5 dni w tygodniu. W konsekwencji, spadek lub wzrost indeksu futures poza normalnymi godzinami pracy pozostałych rynków jest często wykorzystywany jako wskaźnik pozwalający na przewidywanie zachowań na giełdach po ich otwarciu kolejnego dnia. W przypadku, gdy dany indeks futures znacznie odbiega od poziomu uznawanego za godziwą wartość, arbitrażyści wdrażają strategie zakupu i sprzedaży na rynkach finansowych, aby generować zyski dzięki tego rodzaju wahaniom. Tym samym, sprzedawane i kupowane ilości jako takie generują wahania cenowe.

W kontrakcie takim uczestniczą dwie strony uzgadniające sprzedaż określonych aktywów z daną datą w przyszłości, przy wartości aktywu bazowego określanej w dniu dzisiejszym. Kontrakty typu forward są unikalne ze względu na możliwość ich indywidualizacji i fakt, że handel nimi odbywa się pozagiełdowo.

Obie alternatywy mają swe zalety i wady. Wielu doświadczonych handlowców wykorzystuje oba rodzaje instrumentów zależnie od danej sytuacji lub przyjętej strategii inwestycyjnej. Tym niemniej, kontrakty typu futures mają pewne niezaprzeczalne zalety. Pozwalają na lepsze wykorzystanie systemów marży i dźwigni finansowej i mają większą płynność w porównaniu z opcjami.

Uzyskaj dostęp +10.000 instrumentów finansowych

Uzyskaj dostęp +10.000 instrumentów finansowych Automatycznie otwieraj i zamykaj pozycje

Automatycznie otwieraj i zamykaj pozycje Aktualności i kalendarz ekonomiczny

Aktualności i kalendarz ekonomiczny Wskaźniki techniczne i wykresy

Wskaźniki techniczne i wykresy I wiele innych narzędzi

I wiele innych narzędzi

Podając swój adres e-mail, wyrażasz zgodę na politykę prywatności FP Markets i otrzymujesz przyszłe materiały marketingowe od FP Markets. W każdej chwili możesz zrezygnować z subskrypcji.

Source - cache | Page ID - 1753