- INÍCIO

Plataformas de Trading Metatrader 4 (MT4) Metatrader 5 (MT5) cTrader WebTrader MT5 Mobile Trader Iress Negociação Social

- NEGOCIAÇÃO

- Plataformas

- PARCEIROS

- RECURSOS

O que é CFD

Negociar and How

Does it Work?

CFDs ou Contratos por Diferenças são uma forma muito popular de instrumentos derivativos. Derivativos são instrumentos financeiros que permitem negociar um ativo nos mercados mundiais sem realmente possuí-lo. Exemplos comuns de instrumentos derivativos são ações, futuros ou swaps.

Com os CFDs, você não possui a propriedade dos ativos reais. Em vez disso, você troca a diferença nos preços dos ativos subjacentes, desde o momento em que o contrato foi aberto até o fechamento. Essa data de fechamento ou vencimento do contrato não é fixa, o que diferencia os CFDs de outros tipos de derivativos, como futuros. Seu contrato pode ser de curto prazo ou continuar a longo prazo.

Um benefício do trading de CFDs é que você pode especular sobre os movimentos de preços em qualquer direção, para cima ou para baixo. O lucro ou o perda que você obtém dependerá de sua previsão se concretizar. Com CFDs, você pode negociar em uma ampla variedade de ativos, incluindo moedas, ações, índices, criptomoedas (incluindo bitcoin) e commodities.

É necessário entender como os CFDs funcionam antes de tentar.

Vídeo: CFDs explicado

How Do CFDs Work?

Para entender completamente o processo, primeiro você precisa entender o conceito de trading de margem. Os CFDs alavancados permitem que você tenha uma ampla exposição aos movimentos de preços, sem precisar investir no valor total do trading. Isso significa que a alavancagem permite que você obtenha uma exposição mais ampla ao mercado do que poderia ter alcançado com o capital em sua conta de trading.

Negocie CFDs - O que é

Margem de CFD?

Quando você começar a negociar CFDs, precisará abrir uma ""conta alavancada"", de preferência com uma corretora regulamentada. A corretora permitirá que você lide com posições maiores, oferecendo alavancagem. Isso significa que você tem a oportunidade de ampliar os seus ganhos usando um pequeno investimento de capital de sua parte. No entanto, lembre-se de que a alavancagem também pode aumentar as suas perdas. Portanto, escolha a sua alavancagem com sabedoria.

Para manter a sua conta baseada em alavancagem, deve haver um valor fixo mínimo de capital em todos os momentos para servir como um amortecedor contra possíveis perdas. Isso é conhecido como “margem inicial” ou “margem livre”. É a diferença entre os fundos que você empresta da sua corretora e o valor total da sua posição.

No caso de você incorrer em perdas e o capital de sua conta cair abaixo do nível exigido, a corretora emitirá um requisito de margem adicional ou “Margin Call”. Isso significa que você terá que depositar o valor necessário, conhecido como “Maintenance Margin”, em sua conta.

Suponha que as ações da empresa XYZ sejam negociadas a US$ 130 por unidade. Você decide comprar 10.000 unidades de um contrato a esse preço. Agora, se você tivesse que pagar o valor total deste contrato, isso lhe custaria:

US$ 130 x 10.000 = US$ 130.000.

Ao usar a alavancagem, você pode obter exposição ao mesmo número de ações, mas com um investimento de capital menor. Se a margem exigida for de 5% do valor total da operação, na sua conta de trading você terá que pagar como margem apenas $ 6,50 por unidade de CFD.

Portanto, a sua margem total necessária será:

(0,05 x 130.000) = US$ 6.500.

Isso é significativamente inferior a US$ 130.000, mas você obtém o mesmo nível de exposição como se tivesse comprado a ação diretamente. Além disso, você tem direito a 100% dos lucros. Por outro lado, você também arcará com 100% de quaisquer perdas.

Suponha que as ações da empresa XYZ sejam negociadas a US$ 130 por unidade. Você decide comprar 10.000 unidades de um contrato a esse preço. Agora, se você tivesse que pagar o valor total deste contrato, isso lhe custaria:

US$ 130 x 10.000 = US$ 130.000.

Ao usar a alavancagem, você pode obter exposição ao mesmo número de ações, mas com um investimento de capital menor. Se a margem exigida for de 5% do valor total da operação, na sua conta de trading você terá que pagar como margem apenas $ 6,50 por unidade de CFD.

Portanto, a sua margem total necessária será:

(0,05 x 130.000) = US$ 6.500.

Isso é significativamente inferior a US$ 130.000, mas você obtém o mesmo nível de exposição como se tivesse comprado a ação diretamente. Além disso, você tem direito a 100% dos lucros. Por outro lado, você também arcará com 100% de quaisquer perdas.

Essa porcentagem de margem dependerá do país de onde você negocia. Diferentes órgãos reguladores têm diferentes limites de alavancagem. Esses limites foram estabelecidos para proteger os traders contra perdas significativas durante períodos de alta volatilidade.

Indo “Longo” ou “Curto” ao negociar CFDs

Quando você negocia CFDs, pode especular se os preços de mercado vão subir ou descer. Se você acredita que os preços vão subir no futuro, você compra ou compra o ativo subjacente ou ""entra em uma posição comprada"". Mas se você acha que os preços vão cair no futuro, você vende o ativo ou “fica vendido”. Em ambos os casos, você ainda precisa negociar a diferença entre os preços de abertura e fechamento, mas também tem a oportunidade de lucrar se os preços caírem.

Um exemplo de Trading de CFD alavancado

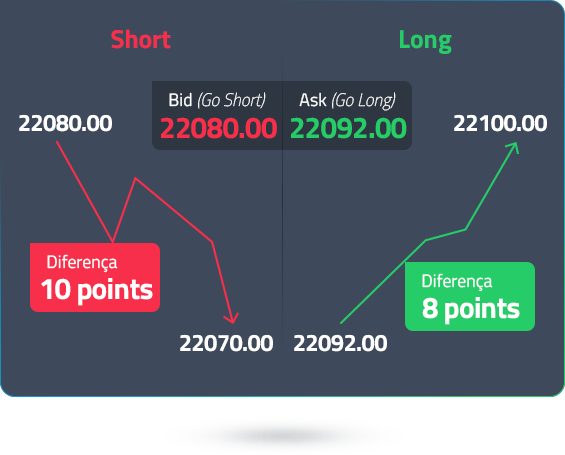

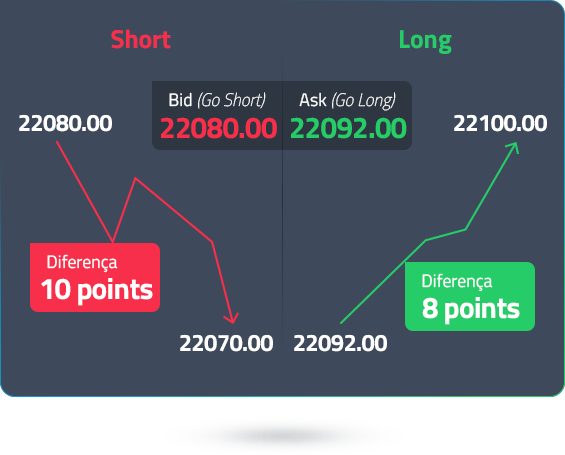

Suponha que você queira negociar CFDs e o ativo subjacente seja o US30, conhecido como índice “Dow Jones Industrial Average Index”. Suponha que o US30 esteja sendo negociado em:

Bid/Ask Spread

“BID” é o preço de venda. É o valor pelo qual o ativo é vendido. O mais alto dos dois é o “ASK” ou preço de compra; a taxa na qual você compra o ativo. A diferença entre esses dois preços é o “spread”. Este é o seu custo de trading. Dependendo da liquidez do seu ativo e da sua escolha de corretora, o spread pode sofrer variações. Por exemplo, uma corretora pode obter cotações de um grande grupo de provedores de liquidez para oferecer spreads de compra/venda competitivos.

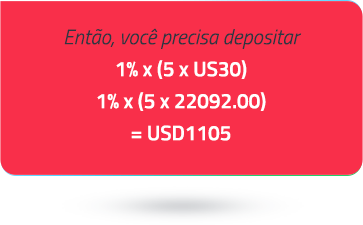

Agora, de volta ao trading, você decide comprar 5 contratos de US30 porque acha que o preço de US30 aumentará no futuro. A sua taxa de margem é de 1%. Isso significa que você precisa depositar 1% do valor total de sua posição em sua conta alavancada.

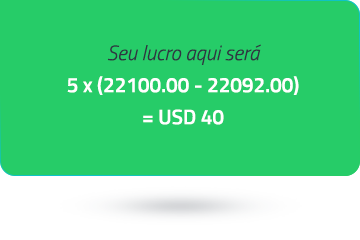

Na hora seguite, se a cotação se mover para 22100,00/22112,00, você terá um trade lucrativo. Você pode fechar a sua posição vendendo ao preço "BID" atual do US30, que é de 22100,00.

Nesse caso, o preço mudou a seu favor. Mas, se o preço tivesse caído, indo contra a sua previsão, você poderia te perdido. Essa avaliação contínua dos movimentos de preços e o lucro/perda resultante ocorre diariamente. Portanto, isso leva a um retorno líquido (positivo/negativo) em sua margem inicial. No cenário de perda, onde o seu patrimônio livre (saldo da conta + lucro/perda) fica abaixo da margem exigida (1105), a corretora emitirá uma ""Margim Call"". Se você não depositar fundos e o mercado continuar se movendo contra você, quando o seu capital livre atingir 50% de sua margem inicial, o seu contrato será fechado ao preço de mercado atual naquele momento, medida conhecida como ""stop out"".

Já notou como uma pequena diferença de preço pode oferecer oportunidades de trading? Essa pequena diferença é conhecida como “pip” ou “porcentagem em pontos”. No mercado de Forex, como no exemplo acima, é usado para referir o menor incremento de preço de uma moeda. Para ativos como o AUD/USD, que inclui o dólar americano, um pip é representado na 4ª casa decimal. Mas, no caso de pares que incluem o iene japonês, como o AUD/JPY, a cotação geralmente inclui apenas até 3 casas decimais.

Essa flutuação contínua dos movimentos de preços e o lucro/perda resultante ocorre diariamente. Portanto, isso leva a um retorno líquido (positivo/negativo) em sua margem inicial. Caso a sua margem inicial seja menor, a corretora emitirá uma ""Margim Call"". Se você não depositar fundos, o contrato será fechado ao preço de mercado atual. Esse processo é conhecido como “Marking to Market”.

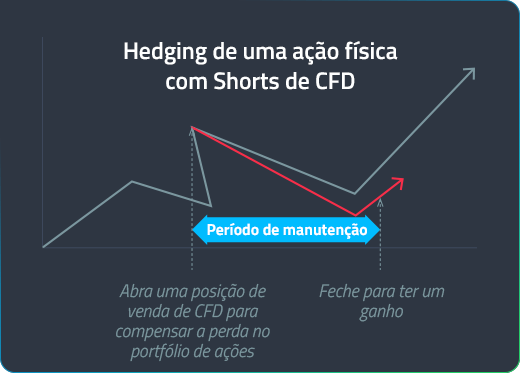

Como fazer hedge usando CFDs?

“BID” é o preço de venda. É o valor pelo qual o ativo é vendido. O mais alto dos dois é o “ASK” ou preço de compra; a taxa na qual você compra o ativo. A diferença entre esses dois preços é o “spread”. Este é o seu custo de trading. Dependendo da liquidez do seu ativo e da sua escolha de corretora, o spread pode sofrer variações. Por exemplo, uma corretora pode obter cotações de um grande grupo de provedores de liquidez para oferecer spreads de compra/venda competitivos.

Uma vantagem significativa da negociação de CFDs é a capacidade de proteger seu portfólio contra a volatilidade de curto prazo no mercado quando você já tem uma posição aberta. Hedging é uma estratégia que você pode usar quando quiser investir para se proteger contra os riscos de perda. Você também pode limitar os seus ganhos para fazer isso.

Então, por exemplo, você tem uma carteira avaliada em AUD 150.000 composta por ações líderes do índice ASX 200. Elas são divididas em 10 tranches de AU$ 15.000 cada. Você pode possuir ações da Adelaide Brighton no valor de AU$ 15.000 e do ANZ Banking Group Ltd no valor de AU$ 15.000.

Agora, se você acha que ambas as empresas podem sofrer uma queda no preço de suas ações no curto prazo devido a resultados ruins, você pode compensar uma parte das perdas potenciais vendendo-as por meio de CFDs.

Em vez de vender essas ações no mercado aberto, você assume duas posições curtas de CFDs em Adelaide Brighton e ANZ Banking Group Ltd. A abertura desse hedge pode exigir uma exposição de cerca de 10%, o que seria AU$ 3.000.

Mas por que optar por vender CFDs a descoberto em vez de simplesmente vender as ações e comprá-la de volta mais tarde, depois que o preço cair? A razão para escolher a rota CFD pode ser:

Ao vender as suas ações, você obterá rendimentos de capital, que são tributáveis. Você não precisa fazer isso, a menos que queira se livrar desses ativos permanentemente. Com os CFDs, você não precisará pagar imposto de transmissão, e os custos de trading serão limitados à margem e ao spread.

Se o mercado cair, as perdas em seu portafólio de ações serão compensadas por suas posições curtas de CFD.

Período de Espera

Após o fechamento do mercado todos os dias, qualquer posição aberta em sua conta CFD pode incorrer em encargos para mantê-la aberta. Isso depende da taxa aplicável para manter a posição aberta, bem como da direção da sua posição, dependendo do qual o custo pode ser negativo ou positivo. O custo de manter a posição é um dos custos de trading de CFDs.

Como Começo a Negociar CFDs?

Dê uma olhada nestes

6 passos para começar

a negociar CFDs:

Passo 1 |

Build Your Knowledge

Se você chegou a este ponto, você já está no Passo 1. O conhecimento será o seu maior ativo, e você deve procurar aprender o máximo que puder sobre CFDs e como negociá-los. Isso inclui entender os termos e conceitos básicos de trading, além de como usar as nossas avançadas plataformas de trading. O Traders Hub Blog da FP Markets é um excelente centro de recursos com uma variedade de pesquisa e material educacional.

Passo 2 |

Open an FP Markets

Conta de negociação

Abra uma conta demo ou Conta Real with a regulated CFD broker such as FP Markets. Established in 2005, we know that traders are seeking an exceptional trading experience and deliver on their needs by focusing on several key areas. They are:

Spreads Competitivos: Os spreads nos principais pares de moedas geralmente começam em 0,0 pip, resposta do nosso bom relacionamento com provedores de liquidez de primeira linha.

Execução Ultra Rápida: Os nossos servidores de negociação NY4 são conectados via fibra ótica à nossa rede ECN e provedores de liquidez. Isso garante uma execução ultra rápida e baixa latência.

Tecnologia Avançada: A nossa presença no campo tecnológico é uma das razões pelas quais oferecemos condições ideais para quem usa estratégias de trading automatizadas, como Expert Advisors (EA) e sistemas de Copy Trading.

Produtos: Na FP Markets você poderá negociar CFDs em Forex, Ações, Metais, Índices, Commodities e Criptomoedas. Oferecemos mais de 10.000 produtos de CFDs negociáveis em todos os mercados financeiros, nas versões desktop e dispositivos móveis. Leia mais sobre O que pode ser negociado?.

Atendimento ao Cliente: Temos orgulho em fornecer um premiado atendimento ao cliente. O nosso especializado sistema multilíngue de atendimento ao cliente está disponível 24 horas por dia, 5 dias por semana. Entre em contato conosco usando uma gama de métodos, incluindo Live Chat, telefone e e-mail.

Passo 3 |

Create a Trading Strategy

Os CFDs podem oferecer exposição a vários tipos de ativos, tudo a partir de uma única plataforma de trading. Ao criar um plano de trading, existem vários fatores que devem ser considerados, incluindo:

Tipos de ativos a ser negociado

Capital inicial

Tempo de investimento

Perfil de risco

Experiência em trading

Ter um plano de negociação adequado e cumpri-lo é essencial para manter a disciplina e implementar estratégias de gerenciamento de risco em tempo real. A FP Markets oferece uma variedade de eBooks e webinars de trading que podem lhe ajudar a desenvolver o plano de trading mais adequado para você.

Passo 4 |

Fundamental and Technical

Técnica

Ao realizar uma análise de mercado, os traders são capazes de identificar mercados voláteis e potenciais oportunidades de trading. Existem duas abordagens para analisar o mercado, Fundamental Analysis (AF) e Technical Analysis. A análise fundamentalista está relacionada a eventos geopolíticos, divulgação de dados econômicos e notícias de última hora que podem afetar os mercados financeiros globais.

Em contraste, a análise técnica envolve o uso de dados de mercado para identificar tendências e tomar decisões de negociação. Por meio do uso de indicadores técnicos, você pode tomar decisões bem informadas sobre possíveis tendências de preços e padrões futuros. Plataformas de negociação como MetaTrader 4 e MetaTrader 5 incluem indicadores pré-instalados e ferramentas de gráficos que podem lhe ajudar a realizar uma análise abrangente do mercado.

Passo 5 |

Choose Your Trading Platform

Ter opções é uma dos principais benefícios do trading com a FP Markets. Nossa gama de plataformas de trading inclui MetaTrader4, Metratrader5, Iress e nosso próprio FP Markets Mobile Trading App. Escolha uma plataforma que lhe dê flexibilidade e estabilidade no trading. Todas as nossas plataformas de trading oferecem uma ampla gama de ferramentas que podem ser usadas para realizar análises de mercado e executar negociações sem impedimentos.

Passo 6 | Gerenciamento de riscos

O gerenciamento de risco é essencial em todas as negociações, independentemente das condições do mercado ou do tamanho da posição. Para restringir possíveis perdas, aqui estão algumas ferramentas que você pode usar:

Stop Loss: A colocação inteligente de uma ordem de stop loss permitirá que o sistema feche automaticamente a sua posição quando o mercado atingir um determinado nível de preço. Isso pode minimizar as perdas quando o mercado se move em uma direção desfavorável.

Take Profit: Esta ordem fecha a sua posição assim que você obtiver um nível específico de lucro. Isso protege as suas posições contra riscos desnecessários no mercado.

Trailing Stops: O trailing stop move o seu stop loss se o mercado se mover a seu favor, mas assim que o mercado reverter, ele fecha a posição. Esta ordem impede que as suas posições sejam fechadas muito cedo.

For more in-depth fundamental

and technical analysis plus

trading education, please

visit our blog Traders Hub .

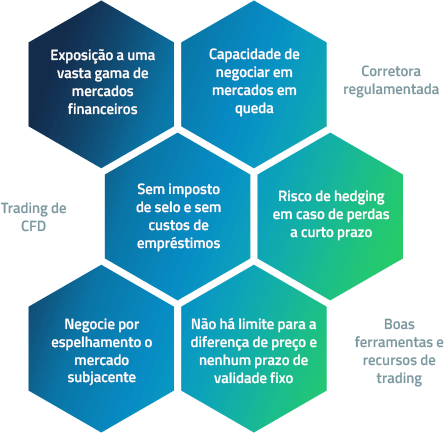

Benefícios do Trading de CFDs

Vasta gama de mercados financeiros: Negociar CFDs com a FP Markets dá-lhe acesso aos maiores mercados financeiros em todo o mundo. Nossa oferta de CFDs consiste em mais de 10.000 instrumentos negociáveis, em Forex, Ações, Índices, Metais, Commodities e Criptomoedas. Isso inclui pares de moedas como o USD/AUD, juntamente com ações de algumas das maiores empresas do mundo, incluindo Apple e Amazon.

Negocie em mercados em queda: Uma das características únicas do trading de CFDs é que eles permitem que você vá "longo" ou "curto". No trading típico dos mercados financeiros, você só pode abrir uma "posição longa" e obter lucro se os preços subirem. Por outro lado, com os CFDs, você pode abrir uma "posição curta" e se beneficiar dos movimentos de baixa dos preços. Isso fornece aos comerciantes oportunidades adicionais para negociar.

Sem imposto: Como você não possui o ativo subjacente, não há imposto associado à negociação de CFDs. Mais ainda, com o uso de alavancagem, o trader consegue capitalizar sobre volumes maiores do que seu próprio capital.

Alavancagem: Favorece o acesso aos mercados de forma econômica, uma vez que o depósito é de uma pequena fração do valor total a ser negociado. A margem necessária varia dependendo do instrumento, da liquidez e de outros fatores.

Hedging eficiente: CFDs podem ser utilizados como instrumento de hedge. Ele pode ser usado para proteger o seu portfólio contra a volatilidade do mercado que pode afetar uma posição já aberta no curto prazo. A operação de hedge evita que o trader coloque em liquidação suas posições em ativos, eliminando implicações fiscais associadas.

Função de derivativo: CFDs são projetados para espelhar o ambiente de trading do mercado subjacente, incluindo preços. Comprar um CFD sobre ações da Amazon é o equivalente a comprar uma ação da Amazon listada na NASDAQ.

Sem vencimento fixo: Ao contrário de outros derivativos, os CFDs não têm data de vencimento fixa. Você pode manter CFDs em seu portfólio pelo tempo que desejar.

Existem três elementos a serem considerados quando se trata do trading de CFDs: "bid", "ask" e "spread". "Bid" (venda) é o preço de venda, que geralmente é mostrado à esquerda, enquanto "Ask" (compra) é o maior dos dois preços e o preço pelo qual você compra o ativo. A diferença entre esses dois preços é o "spread" (diferencial de preço) e é o custo do trading. Dependendo da liquidez de seus ativos, o spread pode ser menor ou maior.

A FP Markets não cobra taxas de depósito de cartão de crédito ou débito. Os custos do trading variam dependendo do tipo de conta que você abre e a plataforma que utilizar (MetaTrader 4 / 5 ou Iress). Também pode haver custos de manutenção para qualquer posição de CFD aberta durante a noite em sua conta. Isso depende da taxa de "holding" aplicável, bem como da direção de sua posição; com base no qual o custo pode ser negativo ou positivo. Leia mais sobre taxas de swap.

Sim. Na FP Markets, entendemos a importância de se compreender o conceito de CFDs e desenvolver seu próprio plano de trading antes de fazer um investimento de capital. Como resultado, oferecemos aos traders uma conta demo , que lhes permite usar a moeda virtual para praticar o trading. Quando você estiver pronto para dar o próximo passo, abra uma Conta Real e explore nossas Opções de Depósito.

Sim, o Trading de CFDs é legal na Austrália. Provedores de CFDs e corretoras são regulamentados, controlados e supervisionados pela Australian Securities and Investments Commission (ASIC). Para garantir proteção ao investidor, segregação adequada de fundos, transparência e conformidade financeira e regulatória para o bom desenvolvimento do mercado de valores mobiliários, algumas das mais rígidas diretrizes e regulamentações internacionais devem ser observadas. O Trading de CFDs na Austrália está alinhada com outros mercados importantes, como a a Financial Conduct Authority (FCA) e a European Securities and Markets Authority (ESMA).

Sim, é possível negociar CFDs (Contrados por Diferença) sem alavancagem. A maioria das corretoras oferece taxas de alavancagem ajustáveis de 1:500, e poucos corretores permitem que os investidores negociem CFDs sem alavancagem. O trading de CFDs sem alavancagem exigiria investir mais capital com menos risco e menos lucro. Em vez disso, negociar CFDs com alavancagem minimizaria a necessidade de capital em troca de mais risco e maximizaria os lucros.

A diferença entre negociar CFDs e Futuros é que ao negociar CFDs, as duas partes não negociam instrumentos financeiros em uma data de vencimento ou a um preço pré-definido. Enquanto no trading de Futuros, a transação entre um comprador e um vendedor é executada em uma data futura predeterminada e a um preço definido, o trading de CFDs (Contratos por Diferença) envolve a troca da diferença de título ou de um ativo subjacente entre o horário de abertura e o fechamento do contrato. Negociar CFDs pode exigir menos capital, mas negociar Futuros pode envolver menos risco.

Ganhos e perdas da atividade de CFDs são avaliáveis como renda e deduções sob os componentes de renda de sua declaração de imposto australiana ao negociar com fins lucrativos. A principal diferença na tributação do trading de CFDs na Austrália está na categoria do trader (profissional ou varejo) e na finalidade das negociações. Traders e empresas profissionais podem aplicar perdas não comerciais com alto volume de trading e manutenção adequada de registros e histórico do trading, entre outros critérios. É aconselhável entrar em contato com um profissional tributário qualificado antes de entrar no trading de CFDs para obter mais esclarecimentos sobre a tributação australiana.

Acesso a mais de 10.000 instrumentos financeiros

Acesso a mais de 10.000 instrumentos financeiros Abra e feche posições automaticamente

Abra e feche posições automaticamente Notícias e calendário econômico

Notícias e calendário econômico Indicadores técnicos e gráficos

Indicadores técnicos e gráficos Muitas outras ferramentas incluídas

Muitas outras ferramentas incluídas

Ao fornecer o seu e-mail, concorda com a política de privacidade da FP Markets e com receber materiais de marketing futuros da FP Markets. Pode cancelar a sua inscrição em qualquer momento.

Source - cache | Page ID - 1616